Можно ли принять к учёту авансовый отчёт с кассовым чеком без QR-кода?

- Создано 16.11.2022 18:41

- Опубликовано 16.11.2022 18:41

- Автор: Administrator

- Просмотров: 7715

Первичные документы часто становятся камнем преткновения между сотрудниками и бухгалтерами, проверяющими органами и организацией. Ведь не зря авансовый отчёт входит в тройку лидеров первичных документов, к которым контролёры при проверках чаще всего предъявляют претензии (также лидерство принадлежит товарно-транспортным накладным и путевым листам). Недавно мы рассказывали про обязательные реквизиты кассового чека и разбирали на нашем сайте вопрос: «Могут ли за отсутствие ИНН покупателя в кассовом чеке исключить расходы из налогооблагаемой базы?». А сегодня расскажем можно ли принять к учёту авансовый отчёт с кассовым чеком без QR-кода?

Прежде всего внимание к авансовым отчетам обусловлено тем, что надлежащий учёт расчетов с подотчётными лицами по счёту 71 зависит не только от бухгалтерии, но в большей степени от подотчётных лиц, а также от руководителя.

Нюансов масса: и ненадлежащее оформление авансовых отчётов, зависшие подотчётные суммы, и случаи, когда работник потратил свои деньги для служебных целей, командировки, представительские расходы и многое другое. Неправильное или некорректное отражение всех этих операций может привести к претензиям со стороны контролирующих органов, и как следствие, снятие расходов.

Самые распространенные ошибки, выявляемые при аудите расчётов с подотчетными лицами, мы рассматривали ранее в одноимённой публикации.

Ну и, конечно, не стоит забыть про оправдательные первичные документы, прилагаемые к авансовым отчётам. А сколько же опасности в себе несут кассовые чеки, начиная от отсутствия реквизитов и до НДС в кассовом чеке.

Поговорим о чеке.

Требования к содержанию кассового чека установлены Федеральным Законом о применении ККТ № 54-ФЗ от 22.05.2003 г. (ред. от 06.03.2022).

К бухгалтерскому учёту можно принять авансовый отчёт с кассовым чеком без QR-кода.

Основное условие - это чтобы такой отчёт был утверждён руководителем организации. Ведь, как правило, руководитель утверждает авансовый отчет, если у него отсутствуют сомнения в том, что поручение подотчётным лицом выполнено, затраты действительно произведены, а товары или услуги оплачены.

Кроме того, для целей бухгалтерского учета кассовый чек – не единственный документ, доказывающий факт расходов, также можно подтвердить, к примеру, товарным чеком (Письмо Минфина России от 16.08.2017 N 03-01-15/52653).

А вот в налоговом учёте все обстоит иначе.

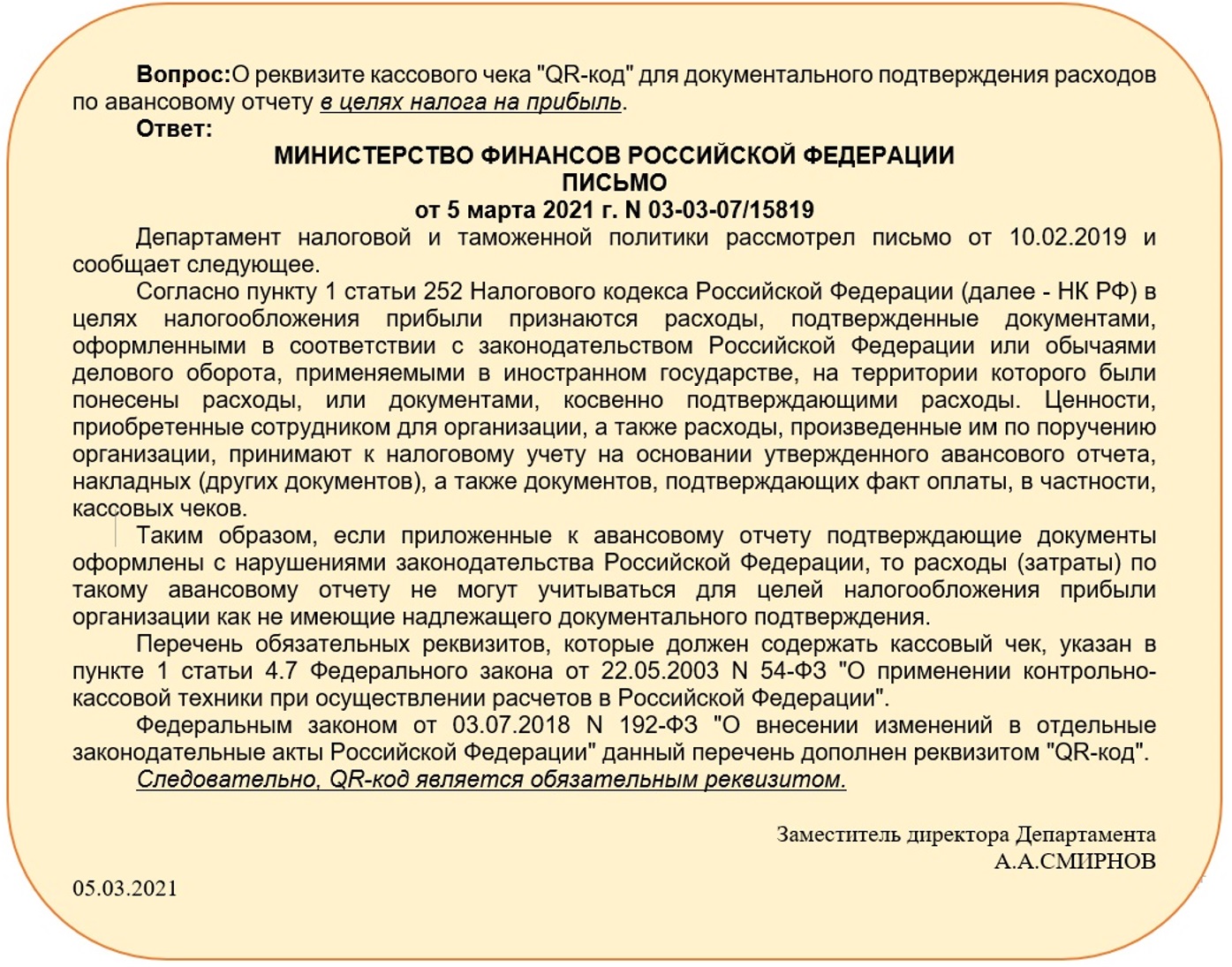

Налог на прибыль

К налоговому же учёту принять расходы по чеку, в котором по каким-то причинам нет QR-кода, не получится, поскольку QR-код является обязательным реквизитом кассового чека.

В результате отсутствия данного реквизита такие чеки будут оформлены с нарушением законодательства и, как следствие, произведённые расходы не имеют надлежащего документального подтверждения для налога на прибыль. Такие выводы отражены в ряде Писем Минфина России: № 03-03-06/1/96791 от 30.11.2021 г., № 03-03-07/15819 от 05.03.2021 г., № 03-03-06/1/3300 от 22.01.2020 г.

УСН

Чек ККТ, на котором отсутствует QR-код, не является надлежащим подтверждением понесённых расходов и для целей налогообложения УСН.

Обоснование точно такое же, как и по налогу на прибыль.

В целях налогообложения расходами признаются обоснованные и документально подтверждённые затраты, в частности на основании документов, оформленных в соответствие с требованиями законодательства РФ (п. 1 ст. 252 НК РФ). Это правило действует и при упрощённой системе налогообложения (п. 2 ст. 346.16 НК РФ).

В результате того, что в налогооблагаемой базе организации нельзя учесть расходы возникает закономерный вопрос, а будет ли облагаться сумма, выплачиваемая подотчётному лицу по авансовому отчёту, НДФЛ?

Сам по себе факт не отражения при определении облагаемой базы по налогу на прибыль/УСН расходов, совершенных подотчётным лицом, не может свидетельствовать о получении дохода, облагаемого НДФЛ.

А вот, если организацией не произведено отражение в учёте приобретенных подотчётным лицом товарно-материальных ценностей или отсутствуют доказательства, подтверждающие расходование им денежных средств, то вероятнее всего, в таком случае у сотрудника возникнет доход, подлежащий обложению НДФЛ.

Чтобы не допускать таких ситуаций следует осуществлять более тщательный контроль за первичными документами, поступающими в бухгалтерию, и обязательно проинструктировать подотчётных лиц на какие реквизиты чеков обращать особое внимание при совершении покупок от лица организации.

Интересна тема подотчёта? Тогда ждем вас в нашем Закрытом клубе для бухгалтеров! Там вы найдёте видеоуроки на тему законного способа вывода денег из бизнеса и о важных нюансах, волнующих многих (бесконечные подотчеты, корпоративные карты, многочисленные займы сотрудникам, дивиденды и т.д.).

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии